Środki trwałe: Różnice pomiędzy wersjami

drobne techniczne |

drobne techniczne |

||

| Linia 32: | Linia 32: | ||

Środki trwałe można podzielić na grupy. Podział ten nie jest obowiązkowy i wynika ze specyfiki firmy. Przykładowe grupy to „podatkowe” i „obrachunkowe” lub odpowiadające oddziałom firmy, czy też różnym lokalizacjom biur i warsztatów. Podział na grupy umożliwia ograniczenie wydruku środków trwałych do wybranej grupy. | Środki trwałe można podzielić na grupy. Podział ten nie jest obowiązkowy i wynika ze specyfiki firmy. Przykładowe grupy to „podatkowe” i „obrachunkowe” lub odpowiadające oddziałom firmy, czy też różnym lokalizacjom biur i warsztatów. Podział na grupy umożliwia ograniczenie wydruku środków trwałych do wybranej grupy. | ||

{{Przypisy | <noinclude>{{Przypisy}}</noinclude> | ||

[[Kategoria:Vatowiec|3220]] | [[Kategoria:Vatowiec|3220]] | ||

Wersja z 06:37, 2 lut 2018

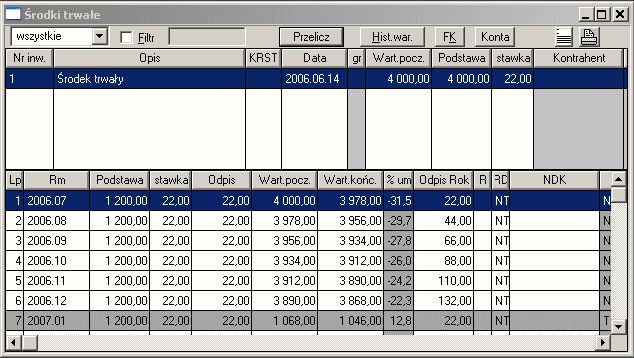

Okienko składa się z dwóch tabelek, wykazu środków trwałych i ewidencji odpisów amortyzacyjnych. Przed zapisem do środków trwałych trzeba zaksięgować sam zakup. Jeżeli wartość netto zakupu przekracza 3500 zł, to księgujemy fakturę VAT do rejestru VAT zakupu z kategorią C oraz do Księgi Dokumentów z kategorią wyłączającą z kosztów np. Q, U. Wówczas kwota podatku VAT zostanie właściwie przeniesiona do VAT-7 i nie powielimy kosztów, bo po rozpoczęciu amortyzacji kosztem będą odpisy. Jeżeli wartość zakupu jest niższa niż 3500 zł, to należy podjąć decyzję o ewentualnym wprowadzeniu na wyposażenie.

Ogólnie mamy następujące rozwiązania:

- środki trwałe - wartość powyżej 3500

- ewidencja środków trwałych metodami:

- - metody liniowej

- - metody degresywnej

- - metody dowolnej innej

- - zmianę wartości środka

- w efekcie automatycznie generuje Notę z odpisami amortyzacyjnymi

- (w celu wykonania amortyzacji jednorazowej wystarczy do stawki wpisać 999,99)

- ewidencja środków trwałych metodami:

- wyposażenie - wartość poniżej 3500 i (większa od 1500 lub użytkowanie dłuższe od roku)

- wypełniamy specyfikację faktury zakupy ze wskazaniem magazynu "Wyposażenie"

- koszt jednorazowy - mniejsza od 1500 i użytkowanie krótsze od roku

- - wystarczy uproszczone księgowanie faktury

- leasing operacyjny - amortyzacja na pełnej rachunkowości

- - dochodzi odpowiednia dekretacja faktury czynszowej

Przejdźmy do księgowania środka trwałego.

W górnej tabelce dodajemy nową pozycję za pomocą klawisza [Ins] lub z menu podręcznego „Dodaj” (to menu widać gdy klikniemy prawym klawiszem myszki w tabelce). Numer inwentarzowy i opis powinny być ustalone w Twojej firmie w sposób zapewniający zachowanie porządku w Środkach Trwałych. Często stosuje się tutaj różne „łamańce”, wskazujące miejsce, wydział, dział. Kolejne pole „KRST” to kod Klasyfikacji Środków Trwałych[1]. Kod ten jest bardzo ważny, bo określa stawkę amortyzacji, najważniejszy parametr stosowany w środkach trwałych. Data przekazania nie musi być zgodna z datą zakupu. Ma jednak znaczenie dla pierwszego odpisu amortyzacyjnego, który może się odbyć w miesiącu następnym. Wartość początkowa określa kwota od której będą odejmowane odpisy i jest ona zarazem podstawą pierwszego odpisu. Kolejne odpisy mogą mieć inną podstawę, bo wartość środka trwałego może ulegać zmianom. Po wybraniu dokumentu zakupu / nabycia można wydrukować OT.

Kolejny etap księgowania środków trwałych, to naliczenie odpisów amortyzacyjnych. Czynność tą można wykonać ręcznie, wypełniając wszystkie odpisy, lub automatycznie, uruchamiając automat pod guzikiem „Przelicz”. Automatyczne przeliczenie i generowanie odpisów działa od pozycji na której znajduje się kursor. Jeżeli np. zmieniamy w którymś miesiącu stawkę, to należy ustawić kursor na tym miesiącu i włączyć przeliczenie. Podobnie postępujemy po zmianie wartości środka trwałego. Automat działa dla aktualnego środka, ale aktualizuje wszystkie odpisy przenoszone do Księgi Dokumentów oraz wszystkie dekrety dla pełnej rachunkowości (automatyczna dekretacja zadziała jak się określi konta w opisie środka trwałego).

Jak widać z opisu, ewidencja środków trwałych w programie VATowiec powinna zajmować minimalną ilość czasu pracy. Raz przeliczony środek trwały nie wymaga wykonywania tej operacji co miesiąc, ale wyłącznie w sytuacji zmiany wartości lub likwidacji.

Ostatni etap „życia” środka trwałego w programie to jego likwidacja. Nie wolno usuwać pozycji w górnej tabelce jeżeli były księgowane odpisy amortyzacyjne, ale wystarczy wpisać datę likwidacji i wydrukować dokument LT.

Pod guziczkiem [Konta] znajduje się historia domyślnych kont księgowych dla środka trwałego. Zmiany w tym oknie powinny być przeprowadzane w sytuacji zmiany konta, co ma miejsce najczęściej na przełomie lat.

Środki trwałe można podzielić na grupy. Podział ten nie jest obowiązkowy i wynika ze specyfiki firmy. Przykładowe grupy to „podatkowe” i „obrachunkowe” lub odpowiadające oddziałom firmy, czy też różnym lokalizacjom biur i warsztatów. Podział na grupy umożliwia ograniczenie wydruku środków trwałych do wybranej grupy.

- ↑ Klasyfikacja Środków Trwałych. Główny Urząd Statystyczny. [dostęp 2018-02-01].